株購入手順

① 【調べる銘柄を決める】機関投資家の動き、最新トレンドのニュース(自社株買い5~10%以上、政府の新政策、メタバース最新技術など、IPO関連)

② 優位性:その業界でトップクラスかどうか

③ 業績(売上高増加率:成長しているか?)

④ 業績(当期純利益(EPS)増加率:成長しているか?)

⑤ 業績(売上高営業利益率:ビジネス構造が儲かりやすいか?)

⑥ 業績(自己資本利益率ROE:自力か?)

⑦ 業績(市場の評価:企業スコアやみんかぶ予想など)

⑧ 業績(株価チャート:割安かどうか)

⑨ 配当性向

理想のスクリーニング条件(成長株であり、配当性向も高い)

なかなか以下の条件をクリアするものは少ない。

購入バランスを考えて、数字条件を緩めて実際に買う形式で。

③について 業績(売上高増加率:成長しているか?)

売上増加率が直近4半期で25%以上(前年度比200%)

④について 業績(当期純利益(EPS)増加率:成長しているか?)

過去3年間のEPSが毎年25%上昇、来年の見通しも25%以上

EPS(1株当たりの利益)=当期純利益÷発行済株式総数

⑤について 業績(売上高営業利益率:ビジネス構造が儲かりやすいか?)

⑥について 業績(自己資本利益率ROE:自力か?)

ROEが17%以上

「Return On Equity」の略で「自己資本利益率」

ROE(%)=当期純利益 ÷ 自己資本 × 100

ROE(%)=EPS(一株当たり利益)÷ BPS(一株当たり純資産)× 100

自己資本とは、返済する必要がない資金の調達源泉を指す。

*他人資本は、借入金、買掛金(後払い)、支払手形など。

ROEの業界目安

⑥について 業績(市場の評価:企業スコアやみんかぶ予想など)

⑧について 業績(株価チャート:割安かどうか)

⑨について 配当性向

3%以上からバランスよく購入して、平均して4%以上にしたいところ。

ガチ勢注目のガチホ株【NISA用など】

5年間の無税は活用すべき。

譲渡益も配当利益も無課税で、本業に集中したい人(週1回の株価チェックくらいの人)は配当重視でガチホが良い。

- 配当が3月、9月

- 日本製鉄 (5401) 7.53% 20万

- 日本電信電話 (9432) 3.23% 40万

- 武田薬品工業 (4502) 4.74% 40万

- 日本特殊陶業 (5334) 4.95% 30万

- 東芝 (6502) 5.59% 50万

- 全国保証 (7164) 3.37% 40万

- 住友金属鉱山 (5713) 4.06% 40万

- 電源開発 (9513) 4% 20万

- 日本郵船 (9101) 13% 100万

- 商船三井 (9104) 13% 40万

- 近鉄エクスプレス (9375) 40万

- 西松建設 (1820) 7% 40万

- 兼松 (8020) 4.72% 15万

- 日本郵政 (6178) 5.22% 10万

- 野村ホールディングス (8604) 4.33% 5万

- ソフトバンク (9434) 5.7% 15万

- 三菱UFJフィナンシャル・グループ (8306) 4.4% 7万

- 丸紅 (8002) 4.46% 15万

- 東洋製罐グループホールディングス (5901) 5.48% 16万

- 三菱ケミカルグループ (4188) 4.0% 8万

- ENEOSホールディングス (5020) 4.4% 5万

- 大林組 (1802) 4.4% 10万

- パイオラックス (5988) 6.1% 20万

- 配当が6月、12月

- まずは証券会社に入金する方法

- 株の購入方法3種類

- 1日の約定代金の合計額が100万円以上になるとき注意

配当が3月、9月

日本製鉄 (5401) 7.53% 20万

1,成長業界(テーマ)か *成長可能性

鉄鋼業界トップ

燃料電池自動車の普及は、鉄鋼業界にとってプラスに働く可能性がある。

自動車の製造台数が増えれば、自動車向け鋼材の需要もその分伸びていく。

2,市場優位性 *安定性

【特色】粗鋼生産量で国内首位、世界3位。技術に定評、高級鋼板で圧倒的。12年に住金と合併し発足

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

7.53% 3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

12.4% 9.4%

5.売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

41%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

17.1% 41.3%

7,【口コミ】 *需要あるか?

機関投資家

みんかぶ予想 買い 理論2221円

SBI企業スコア 10.0

日本電信電話 (9432) 3.23% 40万

1,成長業界(テーマ)か *成長可能性

情報・通信業トップ

政府株

メタバース

2,市場優位性 *安定性

【特色】NTTグループ持株会社。ドコモ主力。固定電話独占、光回線高シェア。海外開拓・提携に注力

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

3.23% 3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

14.5% 9.7%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

3.6% 微妙…

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

13.9% 34.9%

7,【口コミ】 *需要あるか?

機関投資家 強い買い

みんかぶ予想 理論株価3,382 円 割高

SBI企業スコア 8.0

武田薬品工業 (4502) 4.74% 40万

1,成長業界(テーマ)か *成長可能性

医薬品業界トップ

2,市場優位性 *安定性

【特色】国内製薬首位。がん、中枢神経、消化器、希少疾患等に重点。巨額買収で世界売上上位10強入り

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.74% 3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

12.9% 6.4%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

3.4% 微妙…

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

3.6% 44.9%

7,【口コミ】 *需要あるか?

機関投資家 買い

みんかぶ予想 理論株価 3,947円 割安

SBI企業スコア 3.0

日本特殊陶業 (5334) 4.95% 30万

1,成長業界(テーマ)か *成長可能性

ガラス・土石製品業界6位

円安銘柄

2,市場優位性 *安定性

【特色】自動車用プラグ、排気系センサー世界一。電子部品や医療機器、燃料電池なども。森村グループ

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.95% 3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

15.4% 12.2%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

16%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

11.2% 64.1%

7,【口コミ】 *需要あるか?

機関投資家 中立~売り

みんかぶ予想 理論株価 2,167 円 割高

SBI企業スコア 10.0

東芝 (6502) 5.59% 50万

1,成長業界(テーマ)か *成長可能性

量子コンピューター

円安メリット

半導体

3Dプリンター

電気機器業界7位

2,市場優位性 *安定性

【特色】総合電機大手。不正会計や米国原発事業の巨額損失で経営危機に。非公開化含めた再編策を検討

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

5.59%

3月,(6月),9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

4.8% 5.8%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

-1.1%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

–

7,【口コミ】 *需要あるか?

機関投資家 中立~売り

みんかぶ予想 理論株価 4,964 円 割高

SBI企業スコア 5.0

全国保証 (7164) 3.37% 40万

1,成長業界(テーマ)か *成長可能性

–

2,市場優位性 *安定性

【特色】独立系の信用保証最大手。金融機関全業態と提携の住宅ローン向けが柱。沖縄除く全国営業展開

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

3.37%

3月,(9月)

【株主優待】3,000円相当のクオカード(100株以上)

※1年以上継続保有の場合5,000円相当のクオカードまたは特産品等。特産品等はカタログより1点選択

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

80.8% 57.0%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

8.5%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

15.2% 43.9%

7,【口コミ】 *需要あるか?

機関投資家 買い

みんかぶ予想 理論株価 4,907 円 割安

SBI企業スコア 5.0

住友金属鉱山 (5713) 4.06% 40万

1,成長業界(テーマ)か *成長可能性

非鉄金属業界3位

2,市場優位性 *安定性

【特色】非鉄金属と電子材料が2本柱。資源開発・製錬に重点投資、ニッケルで非鉄メジャー入り狙う

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.06%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

22.3%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

7.8%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

18.6% 63.9%

7,【口コミ】 *需要あるか?

機関投資家 売り~買いバラバラ

みんかぶ予想 理論株価 10,561 円 割安

SBI企業スコア 9.0

電源開発 (9513) 4% 20万

1,成長業界(テーマ)か *成長可能性

石炭関連株

2,市場優位性 *安定性

【特色】04年に政府が民営化で株放出、電力卸が主。電源は石炭火力と水力中心、大間原発は建設遅延

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

8.0% 6.4%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

31%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

7.2% 29.8%

7,【口コミ】 *需要あるか?

機関投資家 中立~買い

みんかぶ予想 理論株価 1,955 円 割高

SBI企業スコア 8.0

日本郵船 (9101) 13% 100万

1,成長業界(テーマ)か *成長可能性

円安銘柄

2,市場優位性 *安定性

【特色】海運で国内首位。陸空運強化、傘下に郵船ロジ、日本貨物航空。コンテナ船は18年4月事業統合

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

13.34%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

11.8% 44.2%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

9.6%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

50.9% 56.6%

7,【口コミ】 *需要あるか?

機関投資家 売り~買い

みんかぶ予想 理論株価 9,522 円 割高

SBI企業スコア 9.0

商船三井 (9104) 13% 40万

1,成長業界(テーマ)か *成長可能性

海運業業界2位

2,市場優位性 *安定性

【特色】海運大手。鉄鉱石船、タンカー、LNG船中心に不定期船に強い。コンテナ船は18年4月事業統合

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

13.3%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

4.3% 55.8%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

15%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

49.0% 46.1%

7,【口コミ】 *需要あるか?

機関投資家 買い~売り

みんかぶ予想 理論株価 8,908 円 割安

SBI企業スコア 9.0

近鉄エクスプレス (9375) 40万

2022/8/25 上場廃止:近鉄グループホールディングス株式会社による公開買い付け

1,成長業界(テーマ)か *成長可能性

倉庫・運輸関連業界トップ

2,市場優位性 *安定性

【特色】国際航空貨物混載で大手の一角。シンガポールに物流会社APLL。近鉄グループがTOBへ

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

6.4% 4.4%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

-3.7%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

19.2% 39.1%

7,【口コミ】 *需要あるか?

機関投資家 売り~中立

みんかぶ予想 理論株価 5,978 円 割安

SBI企業スコア 10.0

西松建設 (1820) 7% 40万

1,成長業界(テーマ)か *成長可能性

2,市場優位性 *安定性

【特色】準大手ゼネコン。ダムやトンネルなど、土木に実績。不動産開発事業に注力。

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

7.3%

3月,9月

配当性向7割超

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

7.3% 4.7%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

4.6%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

10.1% 33.0%

7,【口コミ】 *需要あるか?

機関投資家 買い~中立

みんかぶ予想 理論株価 5,725 円 割安

SBI企業スコア 4.0

兼松 (8020) 4.72% 15万

1,成長業界(テーマ)か *成長可能性

【空飛ぶ車】英ベンチャーに出資、24年までに国内合弁会社設立。空飛ぶ車の離着陸場、ドローン物流で共同事業。兵庫県等とは空飛ぶ車での地方創生、観光開発で連携。

2,市場優位性 *安定性

【特色】老舗商社。電子・IT、食料、鉄鋼・プラント事業の3本柱。資源権益への投資はせず、堅実経営

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

3月,9月

4.72%

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

3.8% 2.1%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

10.7%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

9.5% 25.3%

7,【口コミ】 *需要あるか?

機関投資家 買い

みんかぶ予想 理論株価 1,457 円 売り

SBI企業スコア 9.0

日本郵政 (6178) 5.22% 10万

1,成長業界(テーマ)か *成長可能性

政府株

サービス業業界トップ

2,市場優位性 *安定性

【特色】日本郵政グループの持株会社。日本郵便、ゆうちょ銀行、かんぽ生命主体、金融2社に利益依存

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

5.22%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

4.5%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

-5.3% マイナスが続いている、大丈夫か?

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

4.2% 3.9%

7,【口コミ】 *需要あるか?

機関投資家 中立~買い

みんかぶ予想 理論株価 954 円 妥当

SBI企業スコア 9.0

野村ホールディングス (8604) 4.33% 5万

1,成長業界(テーマ)か *成長可能性

2,市場優位性 *安定性

【特色】証券国内最大手。異業種提携に意欲。個人向け営業重点強化。未上場株など非伝統商品も開拓

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.33%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

14.2% 9.0%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

-1.4%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

7,【口コミ】 *需要あるか?

機関投資家 中立

みんかぶ予想 理論株価 502 円 妥当

SBI企業スコア 3.0

ソフトバンク (9434) 5.7% 15万

1,成長業界(テーマ)か *成長可能性

情報・通信業3位

2,市場優位性 *安定性

【特色】『ソフトバンク』『ワイモバイル』展開する通信会社。ヤフー、ZOZOなど買収で非通信を拡大

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

5.7%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

17.3% 9.1%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

3.7%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

31.8% 12.7%

7,【口コミ】 *需要あるか?

機関投資家 買い~売り

みんかぶ予想 理論株価 1,535 円妥当

SBI企業スコア 3.0

三菱UFJフィナンシャル・グループ (8306) 4.4% 7万

1,成長業界(テーマ)か *成長可能性

銀行業業界トップ

2,市場優位性 *安定性

【特色】国内最大の民間金融グループ。銀行、信託、証券、カード、リース等。米州・アジアでの展開進む

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.4%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

18.6%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

0.8%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

6.8% 4.3%

7,【口コミ】 *需要あるか?

機関投資家 買い

みんかぶ予想 理論株価 679 円 割高

SBI企業スコア 7.0

丸紅 (8002) 4.46% 15万

1,成長業界(テーマ)か *成長可能性

卸売業業界4位

2,市場優位性 *安定性

【特色】芙蓉グループの総合商社大手。穀物、発電で商社首位級。プラントや輸送機、農業化学品に強み

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.46%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

5.0%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

34%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

16.3% 29.0%

7,【口コミ】 *需要あるか?

機関投資家 強い買い

みんかぶ予想 理論株価 1,987 円 割安

SBI企業スコア 10.0

東洋製罐グループホールディングス (5901) 5.48% 16万

1,成長業界(テーマ)か *成長可能性

金属製品業界2位

2,市場優位性 *安定性

【特色】飲料缶やペットボトルなど包装容器で首位。車載用2次電池材料、オフィスビル賃貸も手がける

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

5.48%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

4.2% 5.4%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

9.2%

営業利益-75%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

6.9% 34.1%

7,【口コミ】 *需要あるか?

機関投資家 なし

みんかぶ予想 理論株価 1,417 円 割高

SBI企業スコア 9.0

三菱ケミカルグループ (4188) 4.0% 8万

1,成長業界(テーマ)か *成長可能性

化学業界トップ

量子コンピュータ関連

2,市場優位性 *安定性

【特色】総合化学首位。化学・レイヨン・樹脂が合併した三菱ケミカルが中核。製薬や産業ガス等も

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.0%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

7.6% 4.5%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

11.5%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

11.4% 26.6%

7,【口コミ】 *需要あるか?

機関投資家 中立~買い

みんかぶ予想 理論株価 835 円 割安

SBI企業スコア 6.0

ENEOSホールディングス (5020) 4.4% 5万

1,成長業界(テーマ)か *成長可能性

石油・石炭製品業界トップ

2,市場優位性 *安定性

【特色】17年4月に東燃ゼネラルと経営統合、国内シェア5割の石油元売り首位。銅など非鉄事業兼営

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.4%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

7.2% 4.9%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

17.2%

営業利益-56.7%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

17.6% 28.4%

7,【口コミ】 *需要あるか?

機関投資家 買い

みんかぶ予想 理論株価 446 円 割高

SBI企業スコア 9.0

大林組 (1802) 4.4% 10万

1,成長業界(テーマ)か *成長可能性

3Dプリンター関連

建設業業界4位

2,市場優位性 *安定性

【特色】最大手ゼネコンの一角。関西発祥、首都圏でも大型建築・土木に実績。不動産開発や海外展開も

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.4%

3月,9月

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

2.1% 2.0%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

6.6%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

4.1% 39.1%

7,【口コミ】 *需要あるか?

機関投資家 売り~中立

みんかぶ予想 理論株価 938 円 割高

SBI企業スコア 5.0

パイオラックス (5988) 6.1% 20万

1,成長業界(テーマ)か *成長可能性

【新組織】分野横断で人材集めたCASE分野専門の組織を社内に設置。インドに営業所を開設、非日系に拡販図る。25年3月期まで連結配当性向100%を目標に。

2,市場優位性 *安定性

【特色】自動車向けの精密ばねと工業用ファスナーが両輪。日産グループ向け4割。医療機器も育成

3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

6.1%

3月,9月

配当性向100%

4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

13%

5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

9.5% 7.7%

6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

4.2% 88.4%

7,【口コミ】 *需要あるか?

機関投資家 中立

みんかぶ予想 理論株価 1,680 割高

SBI企業スコア 5.0

配当が6月、12月

コクヨ (7984) 3.1% 1,839

【特色】事務用品最大手。紙製品で高シェア。オフィス家具、オフィス用品通販も有力。業績は春に偏重

ブリヂストン (5108) 3.24% 5,250

【特色】タイヤで世界首位。米ファイアストン買収など世界展開。タイヤ管理などサービス型事業を加速

キヤノン (7751) 3.83% 3,135

【特色】カメラ、複合機の最大手。ミラーレスカメラ注力。半導体露光装置、監視カメラ、医療機器も展開

AGC (5201) 4.97% 4,225

【特色】三菱系。ディスプレー、建築、自動車でガラス世界級。アジアで化学品拡大。5G関連素材育成

花王 (4452) 2.89% 5,115

クボタ (6326) 2.03% 2,070

【特色】農業機械、鋳鉄管とも国内トップ。建機、エンジンも主力。環境プラントは民需、海外を強化

INPEX (1605) 3.78% 1,589

1,成長業界(テーマ)か *成長可能性

円安銘柄 2,市場優位性 *安定性

【特色】原油・ガス開発生産国内最大手。政府が黄金株保有。豪州でLNG案件(イクシス)を操業 3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか?

4.02% 12月,6月 4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか?

47.5% 17.9% 5,売上高成長率 / EPS成長率 (前々期から前期)*成長しているか?

75.4% 6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性

5.9% 58.7% 7,【口コミ】 *需要あるか?

機関投資家 【特色】たばこが事業の中核。M&Aで海外たばこ事業を拡大中。食品・医薬品も展開。飲料事業撤退 決算発表日 10/31 1,成長業界(テーマ)か *成長可能性 食料品業界トップ 2,市場優位性 *安定性 【特色】たばこが事業の中核。M&Aで海外たばこ事業を拡大中。食品・医薬品も展開。飲料事業撤退 3,配当性 / 配当性向、配当月など *儲かっても株主還元を考えているか? 6.44% 12月,6月 4,営業利益率 / 純利益率 *ビジネス構造が儲かりやすいか? 21.5% 14.6% 5, 売上高成長率 / EPS成長率 (前々期から前期)*成長しているか? 6.9% 微妙… 6,自己資本利益率(ROE) / 自己資本比率 *自力で稼いでいるか?安定性 9.2% 55.3% 7,【口コミ】 *需要あるか? *初回は、即時入金タブからから入金 *2回目以降 ★SBI証券への入金履歴、配当金(株式数比例配分方式) ★手数料がどのくらい引かれているか ①スマホアプリ、②PCアプリと、③WEB上(SBI証券サイト)の3種類ある。 ②PCアプリがおススメ。 WEBで株購入の場合は、SBI証券のWEB上で、 1日の約定代金の合計額が100万円以上になるときはスタンダードプランの方が取引手数料が安い。以下参照。 ★アクティブプラン(基本はアクティブプランで良い) ★スタンダードプラン 口座管理タブ>お客さまの情報設定・変更タブ>お取引関連・口座情報タブ>国内株式手数料プラン

政府(経済産業省)銘柄

鉱業業界トップ

鉱業業界は世界情勢や景気、国内外の政策などの影響を受けやすいことが大きな特色であり、鉱業業界は戦時中は軍需用のため栄えたが、バブル経済以降は円高不況、デフレ、公共事業縮小により市場規模は縮小の一途を辿っている。

株主優待 400株以上 1,000円相当(オリジナル・クオカード)

1年以上継続保有(株主名簿に同一株主番号で連続3回以上記載)した株主のみに贈呈。

2年以上3年未満(連続5回以上7回未満記載)の場合、400株以上800株未満は2,000円相当、800株以上は3,000円相当。

3年以上(連続7回以上記載)の場合、400株以上800株未満は3,000円相当、800株以上は5,000円相当

800株は持ちたいところ。

みんかぶ予想 買い 理論株価1,644 円

SBI企業スコア 6.0日本たばこ産業 (2914) 6.73% 2,795

たばこ市場は新興市場などを中心に販売数量が伸びる

政府(財務大臣)銘柄

機関投資家

みんかぶ予想 妥当 中立 理論株価2,324 円

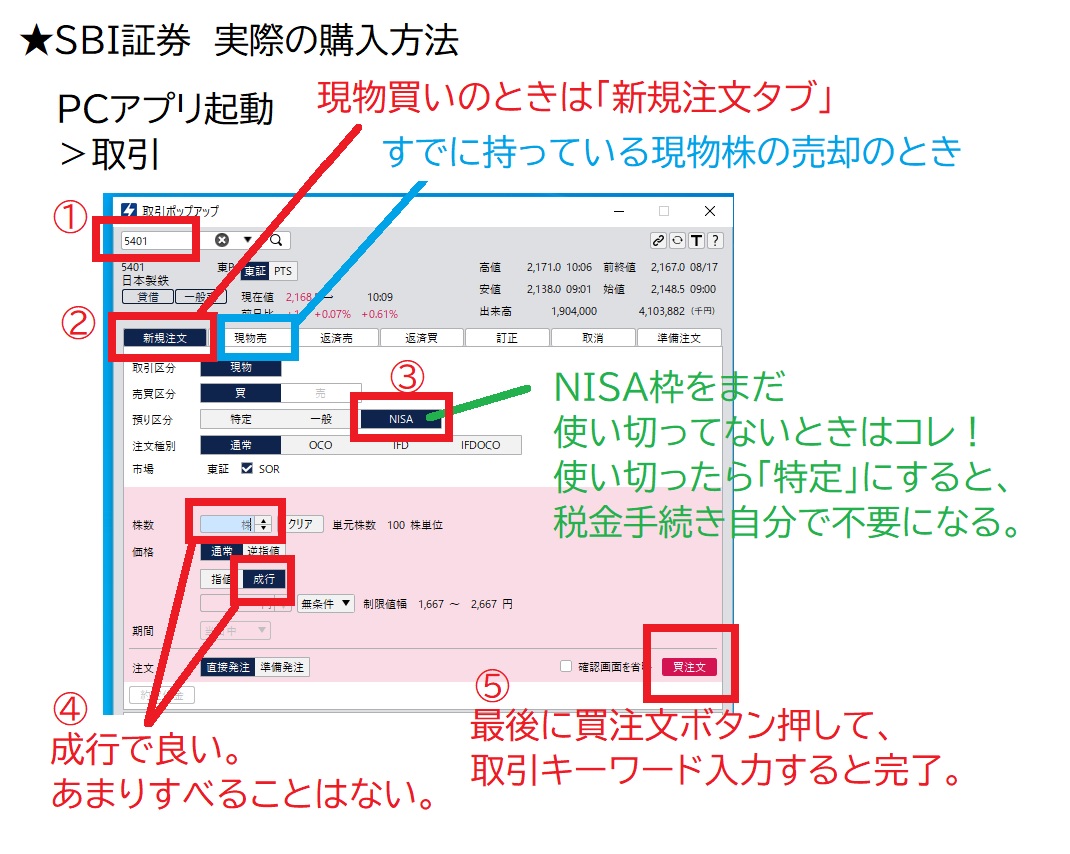

SBI企業スコア 5.0SBI証券で実際に現物株を買う手順

まずは証券会社に入金する方法

WEB上(SBI証券サイト)でのやり方

SBI証券のウェブサイト >「入手出金・振替」タブ >前回の口座から入金

>「振込金額」「SBI証券取引パスワード」を入力 >支店名、ワンタイムパスワードなど入力 >完了(即時に入金される)入金履歴、配当金、手数料をチェックする

WEBサイト「入出金・振替」>「入出金明細」にて確認

WEBサイト「口座管理」>「取引履歴」>「照会」にて約定履歴を確認

*約定履歴には、約定日の翌日より反映株の購入方法3種類

理由:タブが色々開けるから(取引ポップアップ、現在の株価チャート、指値注文中一覧、約定したら保有株式一覧に移動するかチェックなど)。

取引タブ>国内株式>新規注文取引所1日の約定代金の合計額が100万円以上になるとき注意

1日の約定代金合計額 手数料

100万円まで 0円

200万円まで 1,238円

300万円まで 1,691円

以降100万円増加ごとに 295円ずつ増加

1注文の約定代金 手数料

~5万円 50円(税込55円)

~10万円 90円(税込99円)

~20万円 105円(税込115円)

~50万円 250円(税込275円)

~100万円 487円(税込535円)

~150万円 582円(税込640円)

~3,000万円 921円(税込1,013円)

3,000万円超 973円(税込1,070円)自分のプランの確認方法

-120x120.jpg)

.jpg)

.jpg)

.jpg)